+36-42-403

info@

A kormány az új gazdasági akciótervének részeként az önkéntes nyugdíjpénztári vagyon jelentős részét, és a SZÉP kártyán gyűlő összeget is a lakáspiacra vinné jövőre. Mit jelent ez a gyakorlatban? Hogyan lehet igénybe venni? Megéri, és ha igen hogyan? Illetve mit jelent ez a magyar gazdaságra nézve?

Szeptember végén jött az első bejelentés, hogy a kormány nyugdíjpénzekkel piszkálná fel a lakáspiacot. 2025-ben adómentesen feltörhetők lesznek az önkéntes nyugdíjpénztári megtakarítások, ha ezt az összeget lakáscélra fordítják. Ezzel több problémája is van az elemzőknek, például az, hogy a kormány ezzel a lépéssel onnan veszi ki ezt a pénzt, ahonnan jelenleg a legjobban hiányzik.

A kormány szerint az önkéntes nyugdíjvagyon egy jó része így vagy úgy, de az ingatlanpiacon köt ki, úgy kalkulálnak, a 2100 milliárd forintnyi pénztári vagyon 14 százaléka, 300 milliárd forint mozdulhat meg az ingatlanpiac felé.

Az első bejelentésből még csak annyi derült ki, hogy kizárólag az önkéntes nyugdíjpénztárakat lehet majd feltörni, (egyelőre) kizárólag 2025-ben, illetve, hogy csak lakáscélra (például vásárlás, felújítás vagy hiteltörlesztés) lehet ezt megtenni. Azóta azonban megjelent a jogszabálytervezet is róla, így összeszedtük a legfontosabb tudnivalókat.

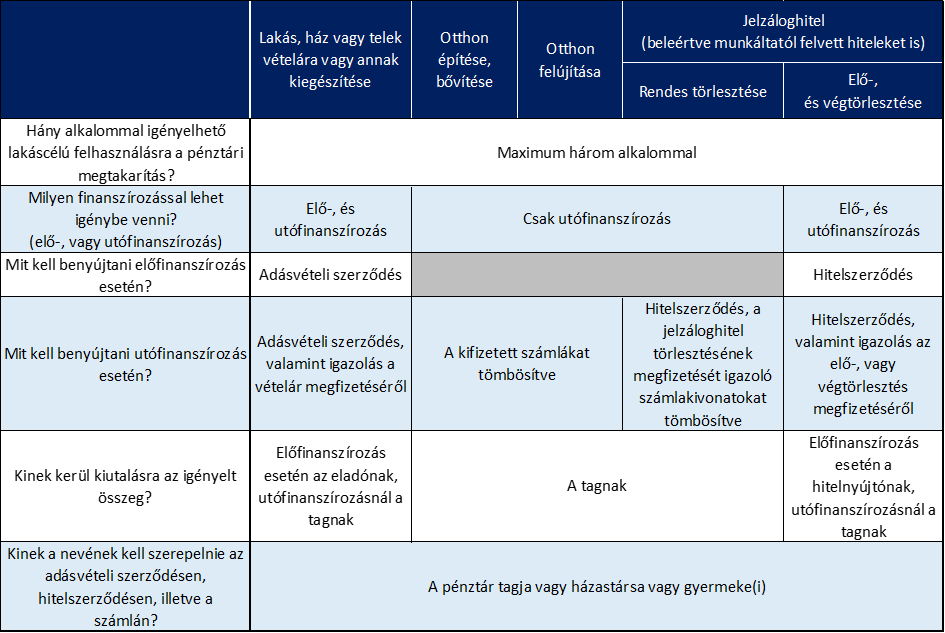

Milyen pénzt lehet felhasználni és mire? A jogszabály még nincs elfogadva, de a legutóbbi tervezet alapján, a 2025-ös évben az önkéntes nyugdíjpénztári tagok bármilyen szabad felhasználású jelzáloghitel törlesztőjére és lakáscélra (vásárlásra, törlesztésre illetve 23 lakásfelújítási munkára) költhetik az eddig összegyűlt összeget.

Milyen pénzt nem? Fontos, hogy a (korábbi kötelező rendszerből megmaradt) magánnyugdíjpénztári megtakarítások, a nyugdíjbiztosítások és a nyugdíj-előtakarékossági számlák (nyesz) egyenlege nem lesz hozzáférhető lakáscélú felhasználásra. Itt a szabályok változatlanok maradnak jövőre is: ha feltörjük ezeket a megtakarításokat idő előtt, akkor bukjuk az ezekre igénybe vett adókedvezményt és büntetést is kell fizetni.

Kik vehetik igénybe? A pénztártag, illetve házastársa, gyermeke vagy gyermekei. Fontos, hogy az illető teljes vagy részleges tulajdonában álljon a lakás az ingatlannyilvántartás alapján, vagy a hitelszerződés annak megszerzésére vonatkozzon. Az ingatlan tulajdonrészének minimuma nem került meghatározásra, tehát nem számít, hogy teljesen egyedül, vagy valakivel közösen tervezzük, például egy ingatlan megvásárlását.

Több részlet is tisztázásra vár még, például, hogy felújítás esetén a tulajdonrésznek mióta kell a pénztártag vagy családtagja birtokában lennie. Mivel a kormány célja az, hogy minél több pénz áramoljon az ingatlanpiacra, valószínűleg itt nem lesznek olyan kötöttségek, mint korábban az otthonfelújítási programban voltak.

Hogyan zajlik a folyamat? Az igényt a nyugdíjpénztárunkhoz kell benyújtani, ami ellenőrzi a felhasználás jogszerűségét, és dönt a kifizetésről is. (A pénztárak mellet a Magyar Államkincstár is ellenőrizheti a folyamatot.)

Mire lehet felhasználni?

https://cdn.forbes.hu/uploads/2024/11/onkentes-nyugdijpenztari-penz-lakascelu-felhasznalasa-640x429.png 640w, https://cdn.forbes.hu/uploads/2024/11/onkentes-nyugdijpenztari-penz-lakascelu-felhasznalasa-768x514.png 768w" sizes="(max-width: 945px) 100vw, 945px">

https://cdn.forbes.hu/uploads/2024/11/onkentes-nyugdijpenztari-penz-lakascelu-felhasznalasa-640x429.png 640w, https://cdn.forbes.hu/uploads/2024/11/onkentes-nyugdijpenztari-penz-lakascelu-felhasznalasa-768x514.png 768w" sizes="(max-width: 945px) 100vw, 945px">

Mettől meddig? A szolgáltatás 2025. január 1-jétől vehető igénybe, és a számlák pénztárhoz benyújtásának végső határideje december 31-e. A kifizetésre való határidő a feltételek teljesülése után 60 nap, így az utolsó kifizetés legkésőbb 2026. március 1-jén történik meg.

Hány alkalommal? Összesen háromszor, a számlákat tömbösítve lehet benyújtani az igényt a pénztáraknak.

Mekkora összeget? Felső limit nincsen, viszont fontos, hogy csak a 2024. szeptember 30-ig felhalmozott összeget lehet felhasználni.

Honnan tudom nekem mekkora összegem van erre? Az érintett nyugdíjpénztáraknak két alkalommal, 2024. december 31-ig valamint 2025. március 31-ig kötelességük lesz valamennyi pénztártag tájékoztatása a felhasználható egyenlegről. A legtöbb pénztár online felületén ellenőrizhetjük bármikor az egyenlegünket.

A lakásfelújításnál vagy bővítésnél nem merül fel, hogy az ember a hozamokkal számolgasson, (a legtöbb esetben) nem lehet Excelben kalkulálni, megéri-e feltörni a megtakarítást. Még abban az esetben sem feltétlen lehet ezt megtenni, ha saját használatra veszünk lakást. Befektetési célból történő lakásvásárlás, illetve hiteltörlesztés esetében viszont érdemes számolgatni, vajon mivel járnánk jobban, ha maradnánk az önkéntes nyugdíjpénztárban, vagy ha felhasználjuk az ott összegyűlt összeget.

A BiztosDöntés.hu elemzése alapján a pénztártagok például komoly méretű törlesztőrészlet csökkenést tudnak elérni, ha a megtakarított pénzt a már meglévő hitelük törlesztésére fordítják. Ez annak köszönhető, hogy a kivett összeggel csökkenthető a törlesztőrészlet alapja, és így a havi csökkentőrészlet is kisebb lesz. Az így megspórolt összeg nagyobb is lehet akár, mint a pénztári hozam. Viszont ez nagyban függ a pénztár hozamától, a futamidőtől, és a hitel feltételeitől is.

A Portfolio hasonló megállapításra jutott, és kiemelik, hogy pusztán az alacsonyabb hiteltörlesztőrészlet elérése érdekében nem érdemes feltörni a megtakarításunkat, csak akkor, ha a törlesztőrészletből felszabaduló összeget befektetjük.